北京时间周四(9月27日)凌晨2:00,美国联邦储备委员会宣布上调联邦基金利率目标区间25个基点至2.00%-2.25%区间,符合市场预期。这是美联储今年第三次加息,也是2015年12月开启本轮货币政策紧缩周期以来的第八次。

美联储如期加息25个基点后,巴林、沙特、阿联酋央行相继宣布将基准利率提高25个基点。

点阵图显示,美联储维持加息预期次数不变,即今年预计加息四次,明年预计加息三次。美联储决议声明重申渐进式加息与美国经济扩张保持一致。通胀仍然保持在2%附近,通胀预期几无变动。重申前景所面临的风险“似乎大致平衡”。劳动力市场表现强劲,经济强劲扩张。

本次声明最重要的变化是,有关“货币政策立场仍然宽松”的语句被整体删除,是2015年开启加息周期以来首次。此前有分析人士认为,如果删除“立场宽松”的修饰语,代表本轮美国加息周期已经接近尾声。如果保留这一语句,代表美联储仍将继续加息来进一步收紧货币政策,直到不再刺激经济增长的中性位置。

美联储主席鲍威尔出席新闻发布会表示,美国经济强劲,失业率偏低,劳动参与人数增加,薪资上涨。美联储正竭尽所能,以维持经济的强劲表现。美联储一直在让利率渐进地重返常态。今天的加息体现出经济强劲。通胀预期中值十分接近2%,油价对通胀的影响是暂时性的。美联储声明中删除了“宽松”,意味着货币政策正在按照预期进行,而不意味着利率路径的改变。美联储关注于本职工作,不会考虑政治因素。鲍威尔认为货币政策仍然宽松,利率仍然低于官员们对中性利率水平的预估。通胀若意外上行或导致美联储加快行动速度。关于美国股市,鲍威尔认为,股市在某些指标上处于历史性高位。

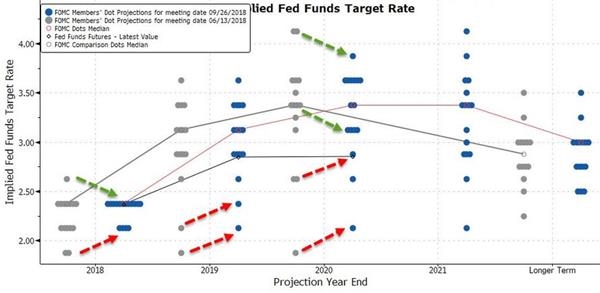

会议还更新了美联储官员们的利率预期点阵图,发布了对通胀、失业率和经济增长的多年预期。

在点阵图方面,美联储维持2018年加息四次(重申12月加息预期)、2019年加息三次、2020年加息一次的预期不变,首次公布的2021年点阵图表明2020年之后不会加息:

中值预测显示,2018年底联邦基金利率料为2.375%(6月时料为2.375%);2019年底联邦基金利率料为3.125%(6月时料为3.125%);2020年底联邦基金利率料为3.375%(6月时料为3.375%);2021年底联邦基金利率料为3.375%。

不过支持今年加息四次的官员人数从6月时的8人增加至12人,共有16名官员提交了预期报告。因此,更长周期的联邦基金利率中位数(即中性利率)变为3.000%,6月时料为2.875%,上调了12.5个基点。

本次不仅是8月刚通过国会任命听证的美联储“二号人物”、副主席Richard Clarida的首个FOMC议息会议,也是前旧金山联储主席威廉姆斯在转岗成为纽约联储主席、美联储“三号人物”之后提交的首份经济与利率预期报告。

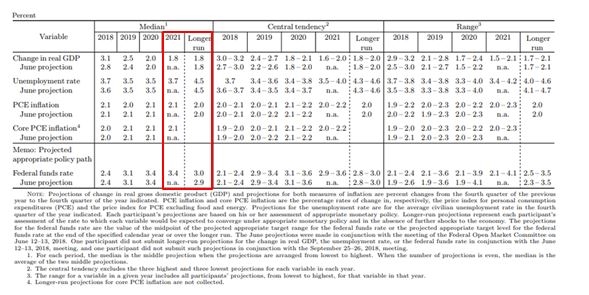

在经济预期方面,美联储对最近两年的经济和通胀走势更为看好,但保持长期经济中值预期不变,代表美国财政刺激政策效用会逐渐消退。

2018年GDP增速中位数预期为3.1%,高于6月预期的1.8%;2019年预期为2.5%,高于6月预期的2.4%;2020年预期保持2%不变,更长期的经济增速预期也保持不变在1.8%;

2018年四季度的中位数失业率预期为3.7%,高于6月预期的3.6%;2019和2020年失业率预期保持不变在3.5%,更长期的失业率预期保持不变在4.5%;

2018年名义和核心PCE通胀预期分别为2.1%和2.0%,与6月预期持平;2019年名义PCE通胀预期为2.0%,小于6月预期的2.1%,但2019年核心PCE通胀预期保持不变在2.1%;2020年名义与核心PCE通胀预期均为2.1%,与6月预期持平。

引人注目的是,美联储首次公布2021年的经济与利率预期。预计2021年的经济增速为1.8%,失业率预期为3.7%,PCE通胀率为2.1%。更长期的PCE通胀率中位数预期保持不变为2.0%。

在缩表方面,美联储如期提高国债和MBS退出再投资的上限。决议声明称,上调超额存款准备金利率(IOER)利率至2.20%(此前为1.95%),周四(9月27日)生效。

要闻聚焦>>>

美联储政策声明全文:取消“宽松”政策的表述

美联储经济预期:上调2018年GDP增速预期 维持明后年失业率预期

美联储主席新闻发布会“澄清” 不希望暗示何时精确的停止宽松政策

市场影响>>>

美股尾盘全线跳水 道指连跌三天纳指失守8000点关口

美联储加息与鲍威尔讲话轮番轰炸 黄金跌宕起伏振幅逾10美元

美联储一大暗示令多头不寒而栗 美元果然中“魔咒”急跌

分析解读>>>

字里行间找不同 一文揭示美联储9月政策声明之细微变化

分析师:“宽松”一次被剔除之后 美元为何遭到抛售?

国际投行热评美联储9月加息:删除宽松措辞 释放了鸽派信号